Wird ein starkes globales Wachstum zu Enttäuschung führen?

27 November 2020

Mit einem Freund teilen

Alle Felder müssen ausgefüllt werden, wenn angegeben (*)Unsere vierteljährlichen Anlageausblicke umfassen unsere allgemeinen Marktbeobachtungen. Jedes Quartal stellen wir ein Video mit einer kurzen Zusammenfassung von einem oder zwei Themen ein.

Überblick

Trotz der Pandemie, die weite Teile der Welt in einen Lockdown gezwungen hat, ist das globale Wachstum stark ausgefallen, worauf wir bereits im Anlageausblick des letzten Quartals hingewiesen haben. Wir konnten beobachten, dass dieser Trend den von uns genau beobachteten Schlüsselindikatoren zufolge wie beispielsweise die globalen Einkaufsmanagerindizes (PMIs) – Chinas PMIs und das Tempo der Erholung – und der Kupferpreis, der nahe den Vierjahreshöchstständen liegt, anhält. In den USA geht ebenfalls die Arbeitslosigkeit zurück, was ein sehr positives Zeichen ist. Das starke Wachstum überrascht nicht allzu sehr, wenn man bedenkt, dass die Fiskalausgaben und die Zinssenkungen der Zentralbanken einen erheblichen Anreiz darstellen. In den späten Sommermonaten begannen auch die Volkswirtschaften, sich nach ihren Lockdowns zu öffnen.

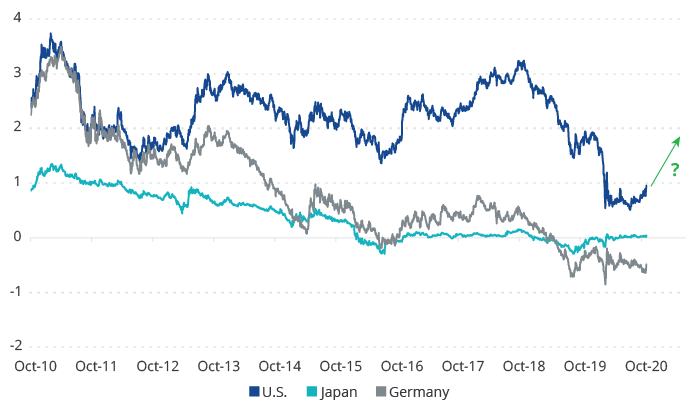

Wird das globale Wachstum den Druck auf die Zinssätze erhöhen?

Mit Blick auf 2021 sage ich jetzt: „Seien Sie auf Enttäuschungen gefasst.” Nicht alle Kräfte sprechen für die Finanzmärkte. Wenn das globale Wachstum weiterhin stark bleibt, könnte es die 10-jährigen Zinssätze in die Höhe treiben. Der Anstieg ist vielleicht nicht einmal dramatisch, aber selbst ein Zinsniveau von 1,5–2% wäre für die Aktien- und Anleihenmärkte ungünstig. Es mag nicht allzu negativ sein, aber es wird auch nicht positiv sein. Es gibt anders ausgedrückt ein Sprichwort: „Nicht alles, was gut für die Wall Street ist, ist auch gut für die Main Street.“ Allerdings kann dies auch umgekehrt gelten.

Anhaltendes globales Wachstum könnte die Zinssätze nach oben treiben

Quelle: Bloomberg. Stand der Daten: 10. November 2020. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse.

Ich denke, wir müssen zwei Szenarien in Betracht ziehen. Erstens könnten wir es bei der Wirtschaft mit einem Goldlöckchen-Szenario zu tun haben1, in dem wir auf längere Zeit niedrigere Zinssätze haben und in der es Anlagewerten weiterhin gut geht. Zweitens: Wenn das Wirtschaftswachstum auch im Jahre 2021 weiter anzieht und die Zinssätze dadurch ansteigen, dann ist, wie gesagt, mit Enttäuschungen zu rechnen.

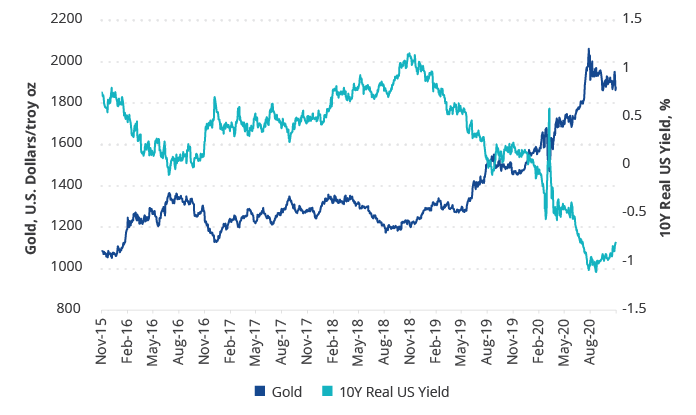

Wenn die Nominalzinsen steigen, müssen wir auch prüfen, was mit den Realzinsen geschieht und was das für Gold bedeutet. Die Nominalzinsen sind gesunken, aber weil die Inflation höher ist, sind die Realzinsen negativ. Negative Realzinsen wären ein Traumszenario für Gold.

Wenn die Nominalzinsen steigen, werden dann auch die Realzinsen steigen, was Gold schadet?

Quelle: Bloomberg. Stand der Daten: 30. September 2020. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse. Die Grafik dient nur zu Illustrationszwecken.

Worauf wir achten müssen, ist ein Umfeld steigender Zinssätze, ohne dass die Inflation mithält, da dies für Gold ungünstig ist. Ein schwächerer Dollar könnte dazu beitragen, die Inflation in die Höhe zu treiben, und unsere insgesamt optimistische Prognose für Gold bleibt bestehen, aber wir müssen diese Warnung aussprechen. Darüber hinaus besteht ein potenzielles Risiko, dass die langfristigen Zinssätze steigen, jedoch erst 2022 oder 2023.

Wir glauben immer noch an ein ausgewogenes Aktienmarkt-Portfolio

Wir haben diesen Sommer darauf hingewiesen, dass Wachstumstitel überhitzt sein könnten. Seitdem haben wir erlebt, wie sich der Aktienmarkt neu organisiert hat. Aktien mit kleinerer Marktkapitalisierung haben sich besser entwickelt, und Substanzwerte können sich etwas in der Anlegergunst sonnen. Und der Dauerbrenner Tesla (TSLA) hat nach unserem Ausblick im Sommer bisher keine neuen Kurshochs erklommen. Gerade jetzt sind wir der Meinung, dass Anleger ein Aktienengagement anstreben sollten, das nicht übermäßig wachstumsorientiert ist.

Höhere Zinssätze könnten auch derzeit eher ungeliebten Sektoren wie dem Finanzwesen zugute kommen. Wenn sich das globale Wachstum fortsetzt, dann könnte dies auch die Ölpreise nach oben drücken und helfen, den angeschlagenen Energiesektor zu beleben. Beide Sektoren stehen eventuell vor langfristigen Herausforderungen, aber insgesamt dürften Aktien gut laufen.

Wie Anleger die Wahlergebnisse interpretieren können

Im Vorfeld der Wahl tauschten unsere Anlageexperten ihre Erkenntnisse über die Auswirkungen der Wahl auf ihre jeweiligen Anlageklassen aus und erörterten, was Anleger nach der Wahl erwarten können. Unabhängig von den Ergebnissen wussten wir, dass die U.S. Federal Reserve versuchen würde, die Zinssätze längere Zeit niedrig zu halten, und das dürfte sich kaum ändern.

Was die Fiskalpolitik betrifft, so werden die Falken im Senat, die über zu hohe Ausgaben besorgt sind, wahrscheinlich die Fiskalausgaben zu begrenzen versuchen. Das war einer der Gründe dafür, dass vor der Wahl keine Einigung über die Ausgaben erzielt werden konnte. Sollte dies der Fall sein, dann müssen Sie damit rechnen, enttäuscht zu werden. Ein Teil des Rückenwindes für den Aktienmarkt, der Ende 2020 vorhanden war, scheint mit Blick auf 2021 nicht zu gelten.

1Als Goldlöckchen-Szenario wird in der Welt der Wirtschaft ein Umfeld bezeichnet, in dem die Konjunktur weder so schnell wächst, dass die Inflation angeheizt wird, noch das Wachstum so langsam ist, dass eine Rezession zu befürchten steht.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

10 Oktober 2023

10 Oktober 2023

08 Dezember 2023

10 Oktober 2023

10 Oktober 2023

15 August 2023