Schwellenländeranleihen bieten Diversifikationsvorteile

11 November 2019

Mit einem Freund teilen

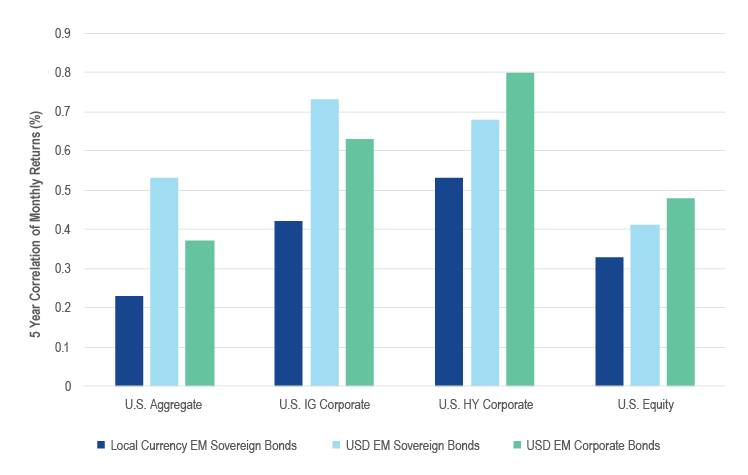

Alle Felder müssen ausgefüllt werden, wenn angegeben (*)Wir glauben, dass das Diversifikationspotenzial von Schwellenländeranleihen im Hinblick auf den Portfolioaufbau eine der attraktivsten Eigenschaften dieser Anlageklasse ist. Was Schwellenländeranleihen betrifft, bieten Lokalanleihen historisch gesehen den größten Diversifikationsvorteil gegenüber auf US-Dollar lautenden Staats- oder Unternehmensanleihen der Schwellenländer. Dies ergibt sich aus der relativ geringen Korrelation des Segments mit anderen Anlageklassen.

Schwellenländeranleihen in Lokalwährung weisen die geringste Korrelation auf (Okt. 2014 - Sept. 2019)

Quelle: Morningstar. Stand der Daten: 30.09.2019. Aggregierte US-Anleihen werden dargestellt durch den Bloomberg Barclays U.S. Aggregate Bond Index; US-Unternehmensanleihen mit Investment Grade werden dargestellt durch den ICE BofAML US Corporate Index; US-Hochzins-Unternehmensanleihen werden dargestellt durch den ICE BofAML US High Yield Index; US-Aktien werden dargestellt durch den S&P 500; Schwellenländer-Staatsanleihen in Lokalwährung werden dargestellt durch den J.P. Morgan GBI-EM Global Core Index; Schwellenländer-Staatsanleihen in USD werden dargestellt durch den J.P. Morgan EMBI Global Diversified Index; Schwellenländer-Unternehmensanleihen in USD werden dargestellt durch den J.P. Morgan CEMBI Broad Diversified Index.

Dieser Diversifikationsvorteil ergibt sich durch die zwei verschiedenen Renditequellen, die Lokalwährungsanleihen bieten: das Renditepotenzial durch Fremdwährung und lokale Zinsen, die zunehmend von den Bedingungen vor Ort und nicht von den Zentralbanken der Industrieländer beeinflusst werden. Das vierte Quartal 2018 zeigte, wie Schwellenländeranleihen Schwächen anderer Anlageklassen auffangen können. Angesichts steigender Sorgen rund um das Wirtschaftswachstum weiteten sich die Kreditspreads deutlich aus, und die Aktienmärkte gaben nach. Schwellenländeranleihen in Lokalwährung, dargestellt durch den J.P. Morgan GBI-EM Global Core Index rentierten 2,65 % in diesem Quartal, bedingt durch die hohen Schwellenländeranleihen bieten DiversifikationsvorteileAnleiherenditen, während Zinsen und Währungen relativ stabil blieben.1

Anleger, die an einer Diversifikation ihres Unternehmensanleihen- oder Aktienengagements interessiert sind, dessen Renditen von einer expansiven Geldpolitik gestützt wurden, könnten von einem Engagement in Schwellenländeranleihen in Lokalwährung profitieren. Da der Markt mit weiteren Zinssenkungen in den USA und einer potenziell geringeren Unterstützung des US-Dollars rechnet, glauben wir, dass das Renditepotenzial von Schwellenländern in Lokalwährung die Renditen der Portfolios steigern könnte. Außerdem könnten Anleger auf Ertragsjagd die Zinsen von über 6% — auf Grundlage des Morgan GBI-EM Global Core Index— aktuell attraktiv finden. Das beträchtliche Carry der Anlageklasse könnte ein Polster bieten, sollte es anderswo im Portfolio der Anleger zu Schwächen kommen.2

-----------------------------------------------------------------------

1Quelle: J.P. Morgan, basierend auf der Performance des vierten Quartals 2018.

2Quelle: J.P. Morgan, Stand der Daten: 30.09.2019.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

16 April 2024

15 November 2023

14 November 2023

16 April 2024

15 November 2023

15 November 2023

14 November 2023

29 September 2023