Entdecken Sie die Moat ETF Suite von VanEck

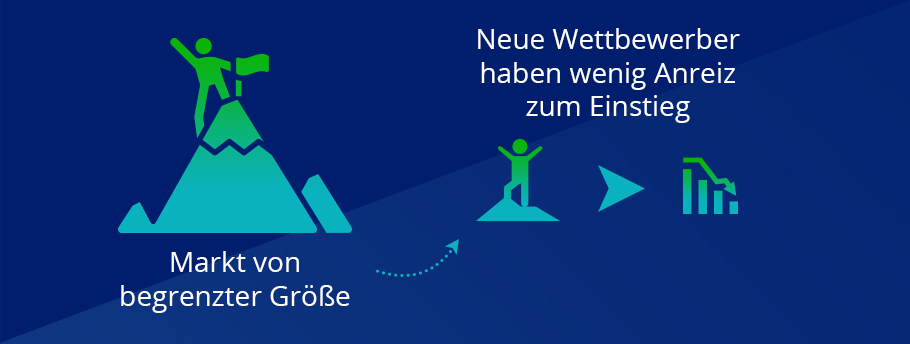

Moat-ETFs oder auch "Burggraben"-ETFs beruhen auf einem einfachen Konzept: Sie investieren in Unternehmen, die nachhaltige Wettbewerbsvorteile aufweisen und attraktiv bewertet sind. Diese Unternehmen sind am Markt langfristig gut positioniert, um potenziell bessere Renditen zu erzielen als der breitere Markt. Das zukunftsgerichtete Aktienresearch von Morningstar setzt die Moat-Philosophie in einer fundierten Anlagestrategie um. Diese ist über vier unterschiedliche ETFs von VanEck zugänglich und kann für ein Investment in US-amerikanische oder globale Aktien in Betracht gezogen werden.

- Engagement: US-amerikanische Moat-Aktien

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

ETF Details

ETF Details

Basis-Ticker: MOTUISIN: IE0007I99HX7

TER: 0.46%

AUM: $36,5 Mio (Stand: 26-07-2024)

SFDR Klassifikation: Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

- Engagement: US-amerikanische Moat-Aktien, ESG-Screening angewandt

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

ETF Details

ETF Details

Basis-Ticker: MOATISIN: IE00BQQP9H09

TER: 0.49%

AUM: $450,4 Mio (Stand: 26-07-2024)

SFDR Klassifikation: Artikel 8

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

- Engagement: US-amerikanische Moat-Aktien mit Schwerpunkt auf Small- und Mid-Cap-Unternehmen

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

ETF Details

ETF Details

Basis-Ticker: SMOTISIN: IE000SBU19F7

TER: 0.49%

AUM: $8,6 Mio (Stand: 26-07-2024)

SFDR Klassifikation: Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

- Engagement: Globale Moat-Aktien

- Erstreckt sich auf Märkte sowohl der Industrie- als auch der Schwellenländer

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

ETF Details

ETF Details

Basis-Ticker: GOATISIN: IE00BL0BMZ89

TER: 0.52%

AUM: $68,7 Mio (Stand: 26-07-2024)

SFDR Klassifikation: Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge