ETF Academy I cinque maggiori rischi degli ETF

Video: Rischi degli ETF

Alessandro Rollo

Sono diversi i rischi degli ETF. Prima di investirvi occorre esserne pienamente consapevoli. Solamente dopo aver compreso i principali rischi consigliamo di prendere visione delle nostre soluzioni d'investimento.

1. Volatilità

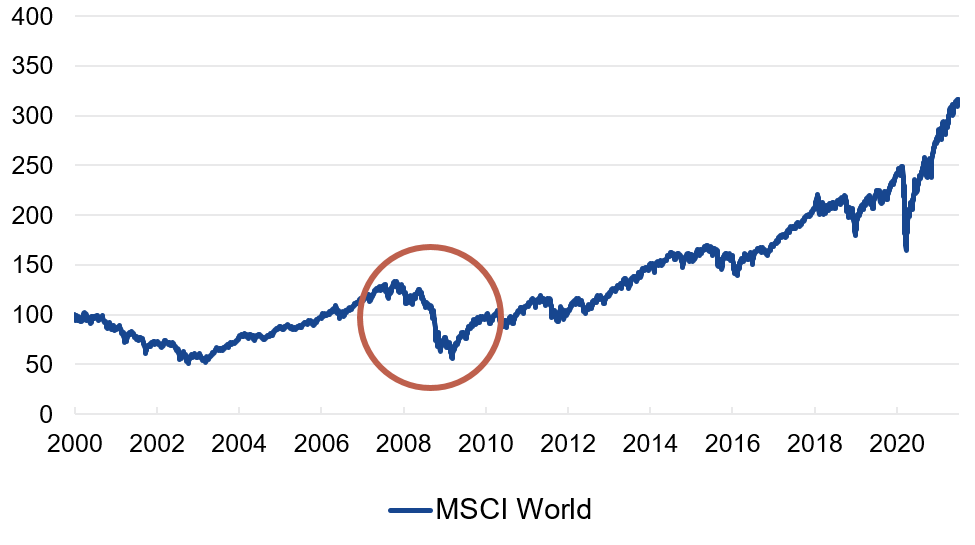

La volatilità è il primo dei rischi degli ETF. Per volatilità si intendono fluttuazioni imprevedibili degli investimenti: quanto più un ETF è volatile, tanto maggiore è il rischio. In generale, le azioni sono più volatili delle obbligazioni. Il grafico che segue mostra la volatilità dell'indice MSCI World (Net Total Return) durante la crisi finanziaria del 2008, un periodo particolarmente difficile per l'economia globale. Dal picco al minimo, l'indice ha perso il 58%! Avreste avuto la forza di mantenere l'investimento? In caso affermativo, gli investimenti avrebbero recuperato entro il 2013 per poi tornare a essere remunerativi. Quando si investe, la pazienza paga.

Volatilità durante una crisi finanziaria

I corsi azionari possono subire forti cali durante le crisi

Fonte: VanEck, Bloomberg. Dati dal 1/1/2000 al 30/6/2021.

2. Rischio di mercato

Per rischio di mercato si intende il rischio di variazioni generalizzate dei prezzi in un dato mercato, ad esempio quello azionario. Tutti i titoli azionari, obbligazionari o gli ETF risentono della dinamica generale dei mercati: che il mercato salga o scenda, il vostro investimento ne risentirà.

3. Rischio di concentrazione

Il rischio di concentrazione è spesso sottovalutato dagli investitori privati. Se l'investimento è focalizzato solo su alcuni titoli, la volatilità del portafoglio aumenterà. Anche investendo su un'ampia gamma di azioni è possibile incorrere in un rischio significativo di concentrazione: ad esempio se i titoli rappresentano solo pochi settori, paesi, valute o stili d'investimento. La diversificazione risulta essere dunque un tema di grande importanza per gli investitori.

4. ETF sintetici

Sostanzialmente, esistono due tipi di ETF:

- ETF sintetici – Possono replicare la performance di un indice senza investire effettivamente nelle azioni od obbligazioni sottostanti tramite strumenti derivati. Molti investitori non si rendono conto che questa tipologia di ETF comporta rischi occulti: se l'emittente dell'ETF sintetico fallisce, l'investitore potrebbe subire forti perdite. Gli ETF sintetici, benché garantiti dai cosiddetti investimenti collaterali, sono sempre legati al merito creditizio del gestore emittente.

- ETF fisici – Questi ETF acquistano le azioni o le obbligazioni sottostanti. Quindi, diversamente dagli ETF sintetici, non comportano alcun rischio occulto. Ricordiamo che VanEck Europe offre solo ETF fisici. Appare quindi evidente come investire in ETF fisici rappresenti un modo per contenere i rischi degli ETF.

5. Prestito titoli

Il prestito titoli è un altro elemento, tra i rischi degli ETF, spesso trascurato. Alcuni gestori di ETF prestano le azioni o le obbligazioni dell'ETF ad altre parti che potrebbero, ad esempio, essere hedge fund che scommettono sul calo di un corso azionario. Il prestito titoli genera un utile per l'investitore, ma anche un piccolo rischio nel caso di fallimento del mutuatario. In alcuni casi ripartire il prestito può essere più vantaggioso per l'emittente.

VanEck Europe non effettua prestito di titoli.

Conclusione: i rischi degli ETF

In sintesi, è possibile ridurre i rischi degli ETF che compongono un portafoglio se lo si costruisce secondo criteri di diversificazione, evitando gli ETF sintetici o gli ETF che effettuano prestito titoli e mantenendo l'investimento su un arco temporale di lungo periodo.