Académie ETF Risques ETF

Video: Risques ETF

Helena Maricak

Quels sont les risques liés ETF ?

Les ETF comportent un certain nombre de risques. Avant de commencer à investir dans ces produits, il faut être bien conscient de ces risques ETF.

1. Volatilité

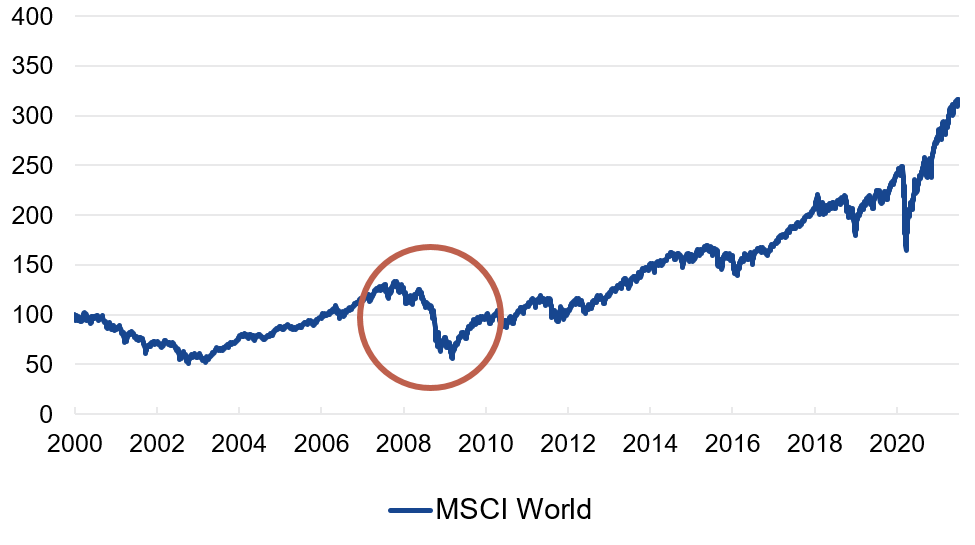

La volatilité fait référence aux fluctuations des investissements, qui peuvent varier. Plus un ETF est volatil, plus les risques ETF sont élevés. D’une manière générale, les actions sont plus volatiles que les obligations. Le graphique suivant montre la volatilité de l’indice MSCI World (rendement total net) pendant la crise financière de 2008, une période exceptionnellement difficile pour l’économie mondiale. Du sommet au niveau le plus bas, il a chuté de 58 % ! Auriez-vous eu les nerfs assez solides pour maintenir votre investissement ? Si tel était le cas, vos investissements se seraient redressés en 2013, pour ensuite réaliser des gains. En matière d’investissement, la patience est une vertu.

Volatilité pendant une crise financière

Les prix des actions peuvent chuter de manière significative pendant les crises

Source : VanEck, Bloomberg. Données du 01/01/2000 au 30/06/2021.

2. Risque de marché

Le risque de marché désigne le risque lié aux mouvements généraux des prix sur un marché, tel qu’un marché boursier. Toutes les actions, les obligations ou les ETF sont influencés par les mouvements généraux du marché – si l’ensemble du marché baisse ou monte, votre investissement peut réagir également.

3. Risque de concentration

Le risque de concentration est souvent sous-estimé par les investisseurs de détail. Cela signifie que la volatilité de votre portefeuille augmentera s’il n’est investi que dans quelques actions. Même si vous investissez dans plusieurs actions, vous pouvez subir un risque important de concentration, si ces actions ne proviennent que de quelques secteurs, pays, devises ou types d’investissement.

4. ETF synthétiques

De façon générale, il est admis qu'il existe deux types d'ETF :

- ETF à réplication synthétique : Ceux-ci peuvent reproduire la performance d’un indice, sans investir réellement dans les actions ou obligations sous-jacentes via des produits dérivés. De nombreux investisseurs ne se rendent pas compte que ces ETF comportent des risques cachés : Si l’émetteur de l'ETF synthétique faisait faillite, vous pourriez subir des pertes importantes. Si les ETF synthétiques sont généralement adossés à des investissements dits « garantis », ils restent liés à la solvabilité du gestionnaire de l'ETF qui les émet.

- ETF à réplication physique : Ces ETF achètent les actions ou les obligations sous-jacentes. Ils ne présentent donc pas le risque caché des ETF synthétiques. Notez que VanEck Europe ne propose que des ETF physiques.

5. Prêt de titres

Le prêt de titres est un autre risque souvent négligé des ETF. Certains gestionnaires d'ETF prêtent les actions ou les obligations de l'ETF à d’autres parties. Ces autres parties peuvent être des fonds spéculatifs qui spéculent sur la baisse du prix des actions. Si le prêt de titres vous rapporte, à vous, l’investisseur, il y a également un petit risque de perte si la partie emprunteuse fait faillite. Dans certains cas, la répartition des prêts est souvent plus avantageuse pour l’émetteur.

VanEck Europe ne s’engage pas dans le prêt de titres.

Conclusion sur les risques ETF

En résumé, en construisant un portefeuille diversifié, en évitant les ETF synthétiques ou les ETF qui pratiquent le prêt de titres et en restant investi sur une longue période, on peut construire un portefeuille avec un niveau de risque potentiellement plus faible.