Offriamo diversi ETF verdi:

- Investire in contributori per l'efficienza delle risorse

- accedere al nuovo modello economico

- Investire in un pianeta più pulito

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: REUSISIN: IE0001J5A2T9

TER: 0,40%

AUM: $6,1 Mln (dati al 03-04-2025)

Classificazione SFDR: Articolo 9

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

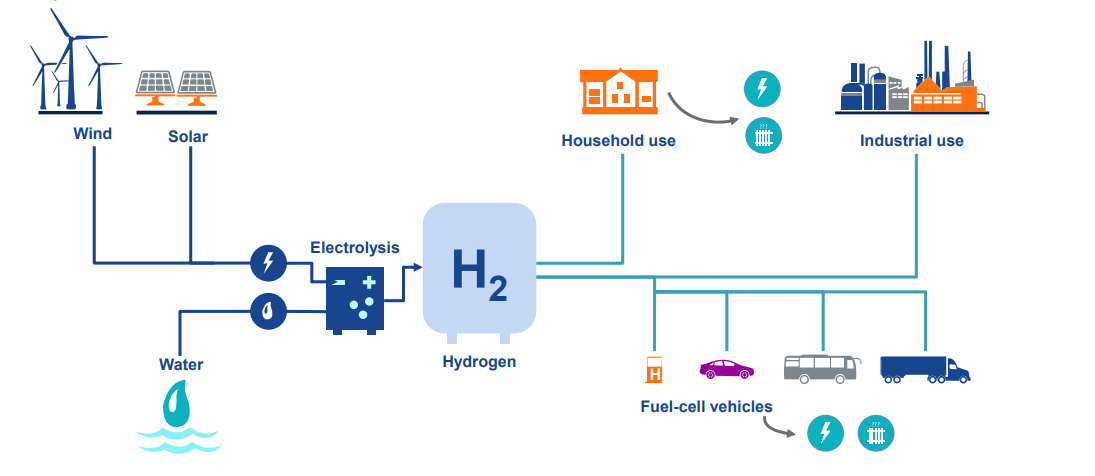

- Investire nella potenziale fonte di energia del futuro

- Contributori chiave nell'ecosistema dell'idrogeno

- Trend supportato da governi nel mondo

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: HDROISIN: IE00BMDH1538

TER: 0,55%

AUM: $48,9 Mln (dati al 03-04-2025)

Classificazione SFDR: Articolo 9

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Investire presto nella trasformazione pluridecennale del settore

- Esposizione pure play ad aziende coinvolte nella rivoluzione del cibo

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: VEGIISIN: IE0005B8WVT6

TER: 0,45%

AUM: $7,4 Mln (dati al 03-04-2025)

Classificazione SFDR: Articolo 9

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato